今、住宅ローンを借りるなら「変動金利」か「固定金利」か? ~2025年10月の最新金利をもとにシミュレーション~

マイホーム購入において、多くの人が直面する大きな選択肢が「住宅ローンの金利タイプ」です。

特に「変動金利」と「固定金利(フラット35など)」は、どちらを選ぶかによって返済額や将来のリスクが大きく変わります。

2025年10月現在、主要銀行の変動金利は優遇適用後で0.7%前後~、フラット35は1.89%~となっています。

依然として変動金利の低さが際立ちますが、将来的な金利動向によっては固定金利の安心感が光る場面もあります。

この記事では、変動金利と固定金利の特徴比較に加え、実際の数値を用いたシミュレーションを通じて、それぞれが有利となるケースを整理していきます。

1. 変動金利と固定金利の特徴

◆ 変動金利

- 半年ごとに金利見直し、返済額は5年ごとに最大125%まで増加可能

- 当初返済額を抑えやすい

- 将来の金利上昇リスクあり

- 資金に余裕が有ると繰り上げ返済などでリスクヘッジできる

◆ 固定金利(フラット35)

- 借入から完済まで金利は一定

- 返済額が変わらず、将来設計が立てやすい

- 当初返済額は変動金利より高め

2. シミュレーション(借入額5,000万円/返済期間35年)

◆ 変動金利 0.7%で借りた場合

- 毎月返済額:約13.3万円

- 総返済額:約5,580万円

◆ 固定金利(フラット35)1.89%で借りた場合

- 毎月返済額:約15.6万円

- 総返済額:約6,560万円

単純比較では、変動金利の方が総返済額で約980万円も少ない結果となります。

3. 金利が上昇した場合の影響

変動金利は「今が低いからお得」とは限りません。

今後の金利動向によっては固定金利の方が有利になる可能性もあります。

◆ シナリオA:金利が徐々に上昇する場合

- 借入当初:0.7%

- 5年後:1.5%

- 10年後:2.5%

- その後:2.5%で推移

この場合の総返済額は約6,450万円。

固定金利(1.89%)の総返済額約6,560万円とほぼ同等となり、変動金利のメリットは薄れることになります。

◆ シナリオB:金利が急激に上昇する場合

- 借入当初:0.7%

- 5年後:2.5%

- 10年後以降:3.0%

この場合の総返済額は約6,900万円。

固定金利との差は約340万円逆転し、固定金利の方が有利という結果になります。

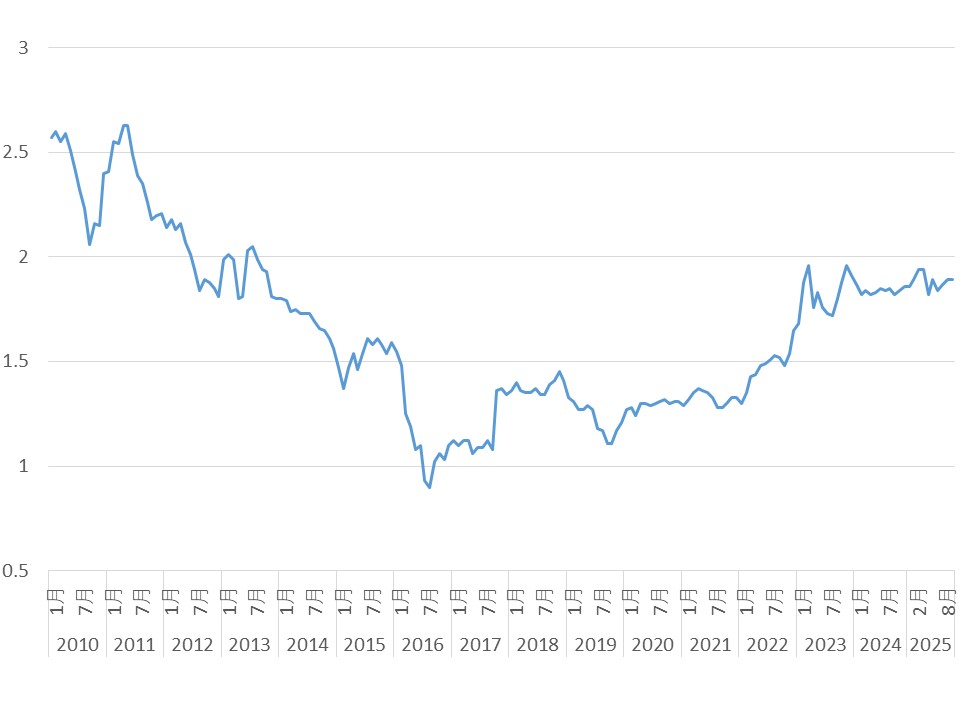

4. 過去の金利推移と直近の金利動向

過去の住宅ローン金利の推移(目安)

| 年代 | 主な動き | 金利水準(固定金利の例) |

|---|---|---|

| 1985年頃 | 高金利時代 | 約8〜9%台 |

| 1990年 | バブル絶頂 | 約6〜7%台 |

| 1995年 | バブル崩壊後の低下 | 約4〜5%台 |

| 2000年代 | 日銀のゼロ金利政策 | 約2〜3%台 |

| 2010年 | 超低金利時代へ突入 | 約1.5〜2%台 |

| 2016年 | マイナス金利政策導入 | 約1%以下も出現 |

| 2020年〜2023年 | コロナ禍・超低金利続く | 0.5%台(変動)、1.3%前後(固定) |

| 2024年以降 | 日銀の利上げ議論が活発化 | 固定金利上昇傾向、変動は横ばい〜微増 |

直近15年のフラット35金利の推移

直近の金利動向

2024年に日銀がマイナス金利を解除し、その後政策金利を段階的に引き上げた結果、2025年10月時点では0.5%で推移しています。

一方で、固定金利の指標となる長期金利は、2025年1月の約1.2%から上昇し、同年10月にはおおむね1.6%前後で推移しています。

まとめ

- 2025年10月現在、変動金利(0.7%)と固定金利(1.89%)の差は歴然。総返済額で約980万円の開きがある。

- ただし、金利が上昇すれば変動金利のメリットは縮小し、場合によっては固定金利の方が有利になる。

- 短期返済・余裕のある世帯は変動金利、長期安定重視の世帯は固定金利が基本的な判断基準。

- 借入前には必ず「複数シナリオでのシミュレーション」を行い、無理のない返済計画を立てることが大切。

補足

「固定か変動か」の二択ではなく、両者を組み合わせた商品もあります。

- 固定金利選択型:当初10〜15年を固定、その後変動へ移行

- ミックスローン:借入額を固定と変動に分け、リスクを分散

こうした商品を使えば、金利リスクを抑えつつ低金利の恩恵も享受できます。

Visited 221 times, 1 visit(s) today